Anderen eine Freude in Form von kleinen Aufmerksamkeiten zu bereiten, gehört zu einer guten Tugend. Solche Taten stärken das Vertrauen und schafft Reziprozität. Gleichzeitig haben kleine Geschenke auch einen anderen Vorteil: Sie bewirken, dass Menschen langfristig an das Unternehmen gebunden werden. Es ist eine effektive Methode, Mitarbeiter mit kleinen Aufmerksamkeiten zu belohnen und zu motivieren. Auf diese Weise treten finanzielle Sonderleistungen häufig in den Hintergrund. Es ist jedoch ratsam, sich vorher über die aktuelle rechtliche Lage in Bezug auf Mitarbeitergeschenken zu informieren.

Das Anheben der Freigrenze für Mitarbeitergeschenke

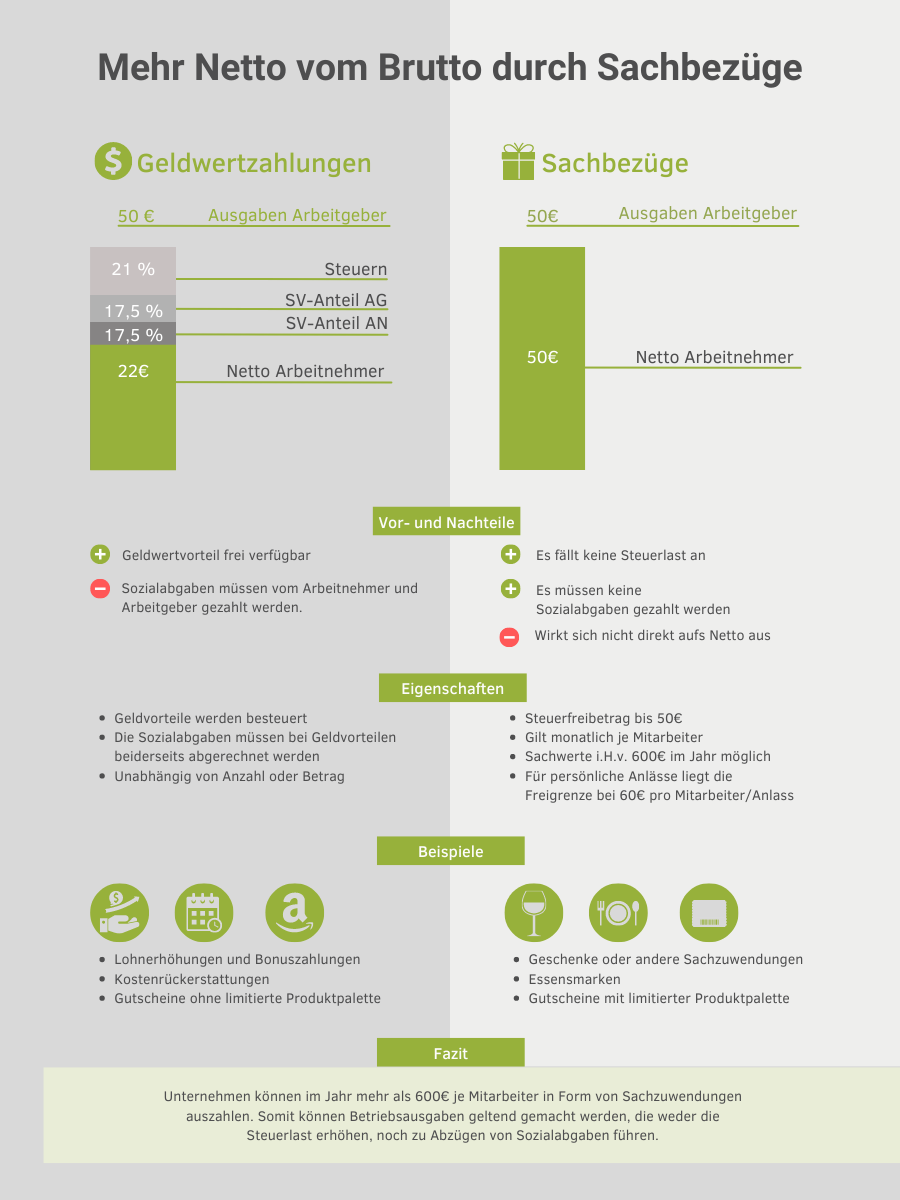

Die Steuerfreigrenze für Mitarbeitergeschenke wurde im Jahr 2022 auf 50 Euro angehoben. Im vorherigen Jahr lag sie noch bei 44 Euro. Bis zu einem Wert von 50 Euro dürfen demnach Unternehmen ihre Mitarbeiter beschenken, ohne dies zu versteuern. Davon betroffen sind zum einen die Sozialsteuerungspflicht als auch jede andere Steuerpflicht.

Mehr Netto vom Brutto – Steuerlicher Hebel von Geschenken an Mitarbeiter

Sowohl für den Arbeitgeber als auch für den Arbeitnehmer sind Geschenke aus folgendem Gründen von Vorteil: Beide müssen das Geschenk nicht steuerlich geltend machen. Erst bei einem Wert, der die Steuerfreigrenze von 50 Euro überschreitet, muss das Geschenk versteuert werden. Auf diese Weise können Unternehmen Geschenke bis zu einem Wert von 600 Euro im Jahr an ihre Mitarbeiter überreichen. Dabei müssen auch keine Steuern gezahlt werden. All diese Regeln gelten nur für Sachbezüge, die im Folgenden erklärt werden.

Quelle: www.source-werbeartikel.com

Sachbezüge – Erklärung

Sachbezüge sind Zuwendungen des Arbeitgebers, die der Mitarbeiter in Form einer Sache und nicht in Geldform erhält.

Das Beispiel verdeutlicht das Prinzip:

Die Erhöhung des Bruttolohns zählt nicht als Sachbezug. Auch im Falle der Einhaltung der Steuerfreigrenze von 50 Euro ist dies nicht der Fall. Ein Geschenk in Form eines Obstkorbes beispielsweise gilt als Sachbezug. Dies ist der Fall, da der Mitarbeiter durch einen Obstkorb keinen Geldvorteil beziehen kann. Juristisch betrachtet ist ein Geldvorteil gleichzusetzen mit einem Geldwert. Dies gilt es, voll zu versteuern.

Geschenkkarten und Gutscheine – Sind diese Sachbezüge?

Bei Gutscheinen und Geschenkkarten muss für das Jahr 2022 einiges beachtet werden, da diese nicht per se als Sachbezug gelten.

Als Geldersatz zählen folgende Beispiele:

- Wenn bei ihnen eine Barauszahlung möglich ist

- Wenn sie eine eigene IBAN haben

- Wenn sie in die Landeswährung des Beschenkten getauscht werden können

- Wenn sie für Zahlungen wie Paypal genutzt werden können

So können Gutscheine im Jahr 2022 als Sachbezug wirksam gemacht werden

Im neuen Jahr 2022 sind einige Formalien zu beachten, wenn Sie Gutscheine als Sachbezug gelten machen wollen:

Als Sachwert zählen Gutscheine, die

- sich auf einige wenige Netze limitieren, wie eine Einzelhandelskette

- sich auf beschränkte Produktpaletten beschränken, wie eine Buchhandlung

- als Instrument sozialen Zweckes dienen, wie z.B. Essensmarken

Mitarbeitergeschenke: Das gilt im Jahr 2022 zu beachten

Zum einen wurde die Steuerfreigrenze für Mitarbeitergeschenke auf 50 Euro erhöht. Zum anderen gibt es für einige bestimmte Bereiche verschärfte Regelungen. Es muss vorher geklärt werden, ob sich das Geschenk als Sachbezug eignet. Erst, wenn der Mitarbeiter dadurch keinen Geldvorteil beziehen kann, handelt es sich um einen Sachbezug. Gutscheine, die mehrfach genutzt werden dürfen, zählen nicht als Sachbezug. Sofern Unternehmen sich bei ihren Geschenken auf wenige Bereiche beschränken, wie beispielsweise Wein oder Präsentkörbe, hat das Unternehmen keine steuerrechtlichen Konsequenzen zu befürchten.

Auch bei Geschenken, die einen persönlichen Hintergrund haben, gilt weiterhin: Diese dürfen steuerfrei an den Mitarbeiter übergeben werden. Sofern es sich bei der Beschenkung um ein persönliches Anliegen handelt, darf dies weiterhin steuerfrei geschenkt werden. Die Grenze liegt hierbei bei 60 Euro. Beispielsweise zählen Ereignisse wie eine Hochzeit oder ein Geburtstag als solche Anlässe.